今年1月14日至17日,加拿大总理卡尼应邀对中国进行正式访问。访问期间,双方就深化经贸合作达成广泛共识,签署了《中国—加拿大经贸合作路线图》,其中和汽车产业相关的主要是:加拿大将允许不超过4.9万辆中国电动车,以6.1%的最惠国(MFN)关税进入加拿大市场,不再征收100%附加税,配额数量将按一定比例逐年增长,并明确这一规模不超过其汽车总销量的3%。

这期「晓莺说」,我想借这个热点,和大家聊三个问题:

加拿大电动车市场有多大,为什么会松动?

这个政策真正受益的是谁?

对中国汽车产业出海,有什么启示?

一、加拿大车市:总量不大,竞争不小

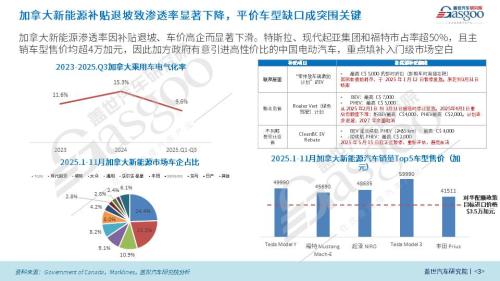

从整车市场看,2025年加拿大汽车销量预计190–195万辆,4.9万辆大概占整体市场约2.5%–2.6%,符合官方口径不超过3%。2025年加拿大电动车销量预计约11万辆,4.9万辆≈44.5%。2026年电动车销量预期9.5万辆,那么中国电动车的市场占比将达到57.6%,半数以上。

事实上,寒冷的加拿大,约10万辆规模的电动车市场,是一个品牌齐全且高度集中的成熟市场,主要由以下几类玩家构成:

第一梯队:特斯拉

由于加拿大和美国的紧密关系和区位优势,特斯拉长期占据加拿大纯电动车销量的最大份额,主销车型集中在Model 3和Model Y,构成了加拿大电动车市场的价格锚点与规模基础。在多数年份中,特斯拉的销量长期占加拿大纯电动车市场的比重接近或超过三成。

第二梯队:北美传统车企的电动车产品

主要包括通用与福特的电动车型,例如通用旗下Chevrolet Bolt系列、Cadillac Lyriq,以及福特的Mustang Mach-E、F-150 Lightning等。这一梯队的特点是品牌认知度高,但电动车整体销量规模有限,价格偏高且成本压力较大。

第三梯队:日韩系主流电动车品牌

以现代汽车/起亚以及日产为代表,核心车型包括IONIQ 5、Kona Electric、Kia Niro EV、Nissan Leaf等。这一类品牌在加拿大电动车市场中具备稳定但分散的销量基础,更多依赖性价比和补贴驱动。

第四梯队:欧洲品牌与小众高端品牌

包括大众(ID.4)、Polestar、宝马、奥迪等,整体定位偏中高端,销量规模相对有限,对总市场的影响更多体现在结构和品牌层面。

从上述分析可以看出,加拿大这次宣布给到的4.9万辆中国电动车配额,并不是进入一个“无车可卖”的市场,而是直接进入一个特斯拉已经建立价格锚点、北美车企仍在承压转型、日韩系维持稳定份额、欧系品牌偏高端、小规模的成熟竞争格局当中。如果2026年中国电动车超过50%,这意味着,这个配额并不是“补充某个边缘细分市场”,而是足以与现有主流电动车品牌形成正面竞争的量级。

二、加拿大为什么会“先松动”?

这不止是政治博弈的结果,也是现实选择。

汽车产业的全球博弈,本质上不是立场之争,而是“产业目标”与“供给能力”的匹配问题。

加拿大正好处在一个典型的“错配状态”:政策目标:推动电动化、降低碳排放。

现实条件是本土制造能力有限、北美电动车成本高、消费者对价格高度敏感,且市场增速已经开始放缓。

在这种情况下,加拿大并没有选择激进路线,而是一个非常工程化、非常克制的解法:

维持MFN框架(不是单独给中国特权)

配额制(控制节奏,避免产业冲击)

不点名品牌、不设定企业名单(降低政治风险)

事实上,加拿大并不是一个“规模型市场”,而是一个兼具资源和地理特殊性的市场,也是北美体系中的“规则缓冲区”和“产业试验场”。

它的规则高度接近美国,但政策操作空间明显大于美国,能承受一定程度的“非北美体系冲击”,又不至于引发全面政治对抗。这使加拿大成为一个非常适合用来测试产品合规、价格接受度、品牌风险边界的市场,可以测试“中国产能+北美市场”模式的可行性。

三、这4.9万辆配额,真正受益的是谁?

如果只看“是否对中国电动车友好”,很容易误判这项政策的真实指向。事实上,如果把配额规模、市场结构和企业体系能力放在一起看,真正的受益顺位是这样的:

第一受益者:特斯拉

从产业角度看,这4.9万辆配额,最“即插即用”的受益者并不是中国品牌,而是特斯拉。

原因很简单:特斯拉在中国已经拥有全球效率最高、成本最低的整车产能,上海工厂长期承担全球出口角色,体系成熟、节奏可控,“中国制造+海外销售”对特斯拉而言不是新路径,而是既有能力。

在加拿大这样的市场环境下:6.1% MFN关税,有明确上限、执行节奏可控的配额,对价格高度敏感的消费者,这些条件与特斯拉的品牌定位、消费认知和供应链布局高度匹配。

而从“能否迅速消化配额”“能否稳定供给”“能否控制成本”这三点来看,特斯拉是最容易、也最有能力第一时间吃下这4.9万辆的企业。

第二受益者:通用与福特,且通用显著强于福特

紧随其后的,是北美传统车企,通用和福特。除了因为长期的用户品牌认知之外,还因为它们正处在北美电动化最现实、也最困难的转型期,有极大的动力。对通用和福特而言,这4.9万辆的意义在于:可利用中国成熟的电动车制造与供应链能力,在加拿大这样的“政策缓冲市场”中承接一部分电动车供给,降低北美本土电动车在转型期的亏损压力,为本地化体系真正跑顺,争取时间窗口。

在这其中,通用的确定性明显高于福特,原因不在战略态度,而在体系厚度。因为通用在中国已经形成较成熟的电动车平台和供应链体系,经历过规模竞争,成本和质量更可控,更具备把中国成熟平台进行合规调整、再导入海外市场的能力。

第三受益者:中国本土品牌

从表面看,这4.9万辆似乎是为中国品牌打开的窗口,但从现实操作层面看,中国本土品牌的受益顺位反而更靠后。因为加拿大并非“试水市场”,而是要求即刻合规、即刻交付,需要成熟的认证体系、渠道体系和售后体系,需要对北美政治与品牌风险有较强的管理能力。而目前,绝大部分中国电动车品牌并没有现实基础。

因此,这一配额对中国品牌而言,更像是:一个“验证长期进入能力”的窗口,而不是一次快速放量的红利。

真正可能逐步受益的,仍然是那些平台成熟度高,供应链稳定,具备长期经营北美市场能力的企业。

四、这个事件对“中国汽车出海”的启示

如果站在更长期的视角,这个事件至少释放了三个重要信号:

1、全面封堵,在现实中越来越难以维持

即便在高度政治化的环境中,市场仍会为性价比与供给能力留出口。

2、出海的核心,不再是“能不能卖”,而是“能不能被系统接纳”

不是销量逻辑,而是体系逻辑。

3、出口只是起点,而不是终点

“整车出海的尽头,更是产业生态的存在。

加拿大,恰恰是一个非常典型的中间态案例。它清楚地告诉我们:中国汽车产业出海,正在从“被排斥的变量”,走向“被精细管理的现实选项”。

但机会确实只会留给准备好的人。

扫一扫关注微信

扫一扫关注微信