9月26日,魔视智能科技(上海)股份有限公司正式向港交所递交上市申请书,联席保荐人为国泰君安国际和国信证券(香港)。

这家成立于2015年的智能驾驶解决方案提供商,凭借全栈自研算法与“Motovis智驾大模型”,将其产品布局于乘用车和商用车的行车、泊车、主动安全等核心场景。截至2025年上半年,魔视智能的解决方案已累计交付330万套以上,获选用于92款车型。

然而,高歌猛进的出货量背后,却是魔视智能难以掩饰的财务隐忧。

三大业务,330万套交付量

自2015年成立,迄今魔视智能在智能驾驶领域已耕耘近十年,其业务布局覆盖乘用车和商用车的行车、泊车、主动安全三大核心场景。截至2025年上半年,魔视智能的解决方案累计交付量突破330万套,这一数字背后折射出其在市场竞争中的实际地位。

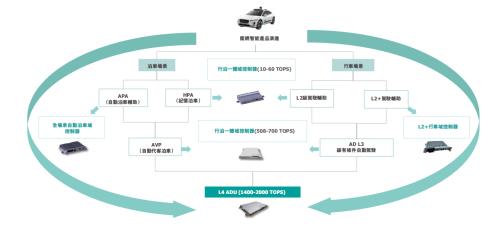

从业务结构来看,魔视智能已形成三大产品线并行发展的格局。

其中Magic Drive行车解决方案,由高性能智能前视一体机及行泊一体域控制器系列组成,主要面向L0至L2+级辅助驾驶场景,已广泛应用于多款热销车型。该解决方案也是魔视智能的“现金牛”业务,占其总营收的比例长期超过60%。

2022-2024年,魔视智能Magic Drive解决方案分别实现营收7106万元、6982万元和2.27亿元,占总营收的比例分别为60.3%、47.6%和63.6%。

2025年上半年,Magic Drive营收进一步达1.17亿元,同比大增81%,占总营收比例高达62.1%,展现出强劲的增长态势。其后,Magic Drive的毛利率也在稳步上升,从2022年的46.4%,提升到了今年上半年的62.1%。

Magic Parking自动泊车解决方案,顾名思义主要聚焦泊车辅助功能,包括自动泊车辅助(APA)、记忆泊车(HPA)以及自动代客泊车(AVP)等。该业务目前营收占魔视智能总营收的比例虽然不足30%,但过去几年份额一直在持续提升,已经从2022年的10%攀升到了今年上半年的27.3%,对应营收规模则从2022年的1194万元,提升到了2024年的8614万元。

今年上半年,Magic Parking营收达5147万元,相较于2024年同期的2016万元,大增155%。尽管如此,目前Magic Parking的毛利率仍不足40%。

Magic Safety主动安全解决方案,则主要是针对商用车场景,提供从主动安全到跨域融合的多样化解决方案。与其他两大业务发展态势截然相反,魔视智能该板块营收规模正逐年缩小,至今年上半年不足50万元,毛利率仅1.1%,几乎无法贡献利润。而在2023年,Magic Safety整体营收曾接近700万元,毛利率也达到了34.5%。

客户层面,目前魔视智能已与奇瑞、广汽、上汽等主流乘用车企建立稳定合作,同时在商用车领域拿下陕重汽、宇通客车、开沃汽车等重要客户。值得关注的是,魔视智能也是中国首批为国内主机厂全球车型实现量产的第三方智能驾驶解决方案提供商之一,业务触角延伸至美洲、欧洲、东南亚、中东及大洋洲等海外市场。

其后,魔视智能来自前五大客户的营收占比正逐年增加。2022-2024年及2025年上半年,魔视智能来自前五大客户的收入分别为4200万元、4590万元、1.87亿元和1.24亿元,占同期总收入的比例依次为35.6%、31.3%、52.3%及65.9%。

值得注意的是,魔视智能的前五大客户中,有四家同时也是其供应商,前五大供应商同时也是其客户,这种交叉依赖关系虽然表面上看增强了业务粘性,但实际上增加了经营风险——一旦在价格或结算条款上出现分歧,可能同时冲击收入端和供货端。

根据灼识咨询数据,按2024年L0至L2+级解决方案收入计算,魔视智能在拥有自研AI算法的国内第三方智能驾驶解决方案提供商中排名第三,在国内所有第三方智能驾驶解决方案提供商中排名第八,市场份额约为0.4%。这一排名,既肯定了魔视智能的市场地位,也揭示了其面临的挑战——在巨头环伺的智能驾驶赛道,魔视智能仍属于第二梯队。

3年亏损超6.6亿元,盈利难题仍待解决

纵观魔视智能的财务表现,呈现出典型的科技创业公司特征:营收高速增长与持续巨额亏损并存。

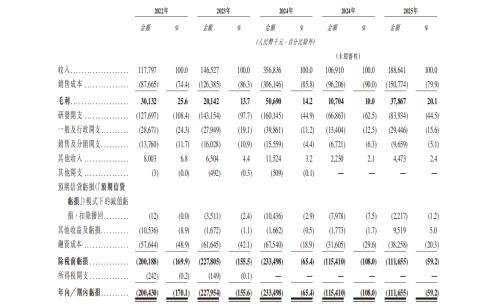

2022-2024年,魔视智能总收入从1.18亿元增至3.57亿元,三年增长两倍有余,复合年增长率达到74%。今年上半年,魔视智能实现收入1.89亿元,同比大增76.4%。这种增长态势无疑令人印象深刻,但深挖其财务细节后,故事同样复杂。

亏损持续扩大,是魔视智能面临的最现实问题。2022-2024年,魔视智能分别录得净亏损2.00亿元、2.28亿元和2.33亿元,三年累计亏损超6.6亿元。2025年上半年,魔视智能继续亏损1.12亿元,三年半累计亏损额已超过7.7亿元。

尽管魔视智能的净亏损率从2022年的170.1%收窄至2025年上半年的59.2%,显示经营效率有所改善,但绝对亏损额仍在扩大。

与此同时,魔视智能的毛利率也在持续波动。2022-2024年,魔视智能毛利率分别为25.6%、13.7%、14.2%,2025年上半年回升至20.1%。这种波动不仅反映了智能驾驶行业面临的成本压力,也揭示了魔视智能盈利能力的薄弱性。特别是在Magic Safety主动安全业务领域,1.1%的毛利率实质上意味着“赔本赚吆喝”。

其后,研发投入的巨大消耗是导致魔视智能持续亏损的主要原因之一。2022-2024年,魔视智能研发开支分别为1.28亿元、1.43亿元和1.60亿元,分别占同期总收入的108.4%、97.7%和44.9%。2025年上半年,魔视智能继续保持0.84亿元的高研发投入。

事实上,在智能驾驶领域,如此高的研发投入比例并不罕见。但问题在于,这些投入能否最终转化为未来的竞争优势和盈利保障,目前来看普遍存在较大的不确定性。

更为严峻的是魔视智能的现金流状况。2022-2025年上半年,魔视智能经营现金流持续为负,累计流出超过4亿元。截至2025年6月末,魔视智能流动负债净额已高达10.44亿元。这种财务状况下,上市融资几乎成为维持运营的必然选择。

根据招股书,魔视智能此次IPO募集资金主要用于继续加强研发能力、扩大产能、技术升级及提升交付能力。这些投入方向固然合理,但更重要的是,魔视智能急需向市场证明其具备将技术优势转化为财务健康的能力。另外,在Magic Drive单一高毛利产品线之外,培育更多盈利支柱亦是当务之急。

从行业背景看,中国智能驾驶市场确实具备增长潜力。灼识咨询预计,中国L0—L2+解决方案市场规模将在2029年达到2281亿元,2024-2029年复合增速20.1%。

然而,这一市场的竞争格局仍显分散,2024年前十家厂商合计份额仅15.2%,意味着行业洗牌才刚刚开始。

魔视智能在招股书中也表示,与行业巨头相比,公司在品牌知名度、资源与客户群等方面处于相对劣势。这种坦诚既反映了魔视智能管理层的清醒认识,也恰恰凸显了其面临的挑战——在资本密集、技术快速迭代的智能驾驶赛道,第二梯队的玩家如何避免被淘汰的命运?这不仅是魔视智能的难题,也是国内智能驾驶创业群体的普遍困境:技术获得认可,产品实现量产,但却难以实现财务健康。

从这一点而言,魔视智能的港交所闯关不仅仅是一次融资行为,是其一家公司的生存之战,也是整个智能驾驶创业群体的风向标。

接下来,港股市场能否为这家高增长与高亏损并存的科技公司注入生机,答案将取决于魔视智能能否向投资者证明:在亮眼的交付数据之外,它能够找到通往盈利的可行路径。

扫一扫关注微信

扫一扫关注微信